Pacte Dutreil : l’outil indispensable pour une transmission de société ou d’entreprise individuelle réussie

Le pacte Dutreil est un dispositif fiscal visant à faciliter la transmission de titres de sociétés ou d’entreprises individuelles en diminuant les droits de mutation à titre gratuit (appelés couramment droits de donation ou succession) qui sont dus lors du transfert d’une génération à l’autre.

Avec ou sans pacte Dutreil : les chiffres parlent

Une mère âgée de 65 ans et son fils travaillent ensemble dans la société créée par la mère. Cette dernière souhaite transmettre les titres de la société à son fils pour prendre sa retraite. Les titres sont valorisés à 500 000 €.

Sans pacte Dutreil : 78 194 € de droits à payer

La donation est soumise aux droits de mutation à titre gratuit sur une assiette de 400 000 € puisque le fils bénéficie de l’abattement de 100 000 € (s’il n’a pas reçu de donation de sa mère au cours des 15 années précédentes). Les droits à payer sont de 78 194 € (base imposable de 400 000 € x application du barème des droits de mutation à titre gratuit).

Avec pacte Dutreil : 1 597 € de droits à payer

Grâce au pacte Dutreil, un abattement de 75 % s’applique sur l’assiette. La base imposable est donc de 125 000 € (500 000 x (1 – 75 %) = 125 000 €).

L’abattement de 100 000 € est ensuite déduit, laissant 25 000 € soumis aux droits de donation (au lieu de 400 000 € sans pacte). Les droits à payer sont de 3 194 € (base taxable de 25 000 € x application du barème des droits de mutation à titre gratuit). Ils sont réduits de moitié (-50 %), car la mère a moins de 70 ans lors de la donation, soit 1 597 € de droits à payer.

| Sans pacte Dutreuil | Avec pacte Dutreuil | |

|---|---|---|

| Valeur des titres | 500 000 € | 500 000 € |

| Abattement Dutreuil (75%) | Non applicable | -375 000 € |

| Abattement parent-enfant | – 100 000 € | – 100 000 € |

| Base imposable au barème DMTG | 400 000 € | 25 000 € |

| Droits à payer | 78 194 € | 3 194 € |

| Abattement donateur -70 ans (50 %) | Non applicable | – 1 597 € |

| Droits à payer | 78 194 € | – 1 797 € |

Sous réserve de respecter les conditions présentées ci-dessous, le fils peut recevoir par donation les titres de la société de sa mère, valorisés à 500 000 €, en payant des droits de mutation de 1 597 € (le donateur peut les prendre en charge), soit 0,32 % de la valeur transmise.

Conditions du pacte Dutreil à respecter par la société

Plusieurs conditions doivent être respectées par la société pour prétendre à l’avantage fiscal du pacte Dutreil sur la transmission de titres de société :

- La société doit exercer une activité industrielle, commerciale, artisanale, agricole, libérale ou être une société holding animatrice (une société qui gère activement ses filiales) ;

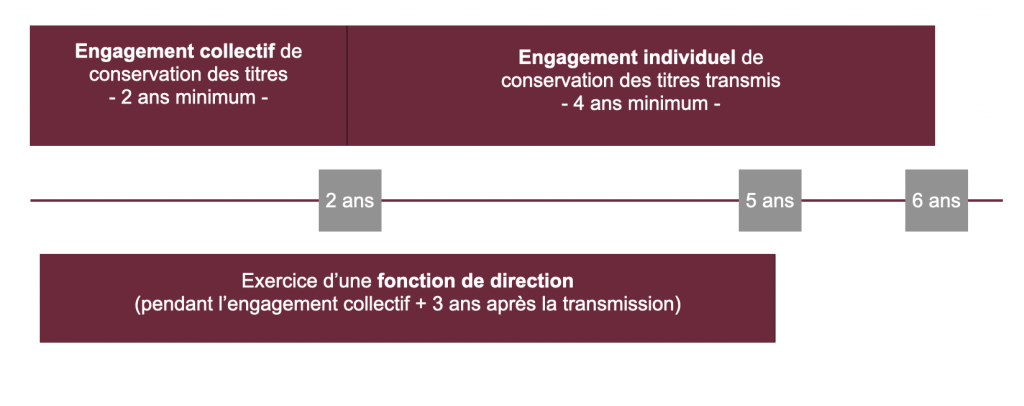

- Un engagement collectif de conservation des titres doit être pris par le donateur (celui qui donne) pour une durée minimale de 2 ans (et être en cours au jour de la transmission) et concerner 17 % des droits financiers et 34 % des droits de vote (ou 10 % des droits financiers et 20 % des droits de vote pour une société cotée) ;

- Un engagement individuel de conservation des titres doit suivre l’engagement collectif et être pris par chacun des donataires (ceux qui reçoivent) dans l’acte de donation pour une durée minimum de 4 ans à compter de la fin de l’engagement collectif ; une des parties au pacte doit exercer une fonction de direction pendant la durée de l’engagement collectif puis pendant 3 ans après la transmission. La nature de la fonction de direction diffère selon le régime fiscal de la société.

Précisions utiles

Une entreprise individuelle peut également faire l’objet d’un pacte Dutreil. Les conditions sont semblables à celles des sociétés avec quelques ajustements : l’entreprise doit être détenue depuis au moins 2 ans par le donateur, la transmission doit porter sur la totalité des biens affectés à l’exploitation de l’entreprise.

Le pacte Dutreil favorise aussi la transmission familiale des titres de la société en cas de décès du dirigeant, même s’il survient précocement. Ainsi un engagement collectif réputé acquis peut être obtenu par les héritiers sous conditions, leur permettant d’appliquer un abattement de 75 % sur la valeur des titres transmis par succession, alors même que le défunt n’avait pas pris d’engagement collectif de son vivant. Dans ce cas, l’administration fiscale accepte de considérer que l’engagement collectif existe (il est réputé acquis), si certaines conditions sont remplies (détention des titres pendant deux ans par le défunt dans le respect des seuils de détention requis dans le cadre de l’engagement collectif et exercice d’une fonction de direction au sein de la société par le défunt). L’exonération ne s’appliquera que si les autres conditions du dispositif Dutreil sont par ailleurs respectées (engagement individuel, de conservation et exercice d’une fonction de direction).

En cas de donation (succession non concernée) de titres de société ou de l’entreprise individuelle à un salarié, ce dernier bénéficie, sous conditions, d’un abattement de 500 000 € sur la valeur transmise avant application du barème des droits de mutation à titre gratuit [60 % pour un non-parent]. Le salarié peut également prétendre à la réduction de 50 % du montant des droits dus si le donateur est âgé de moins de 70 ans. Ce dispositif est cumulable avec l’abattement de 75 % du pacte Dutreil uniquement pour la valeur représentant le fonds (fonds de commerce, fonds agricole) ou la clientèle. Les autres biens (notamment l’immeuble professionnel) ne peuvent pas bénéficier de l’abattement du pacte Dutreil si l’abattement de 500 000 € est demandé par le salarié.

Plusieurs enfants : transmettre sans (dé)favoriser

Le pacte Dutreil peut être utilisé pour transmettre les titres de société ou l’entreprise individuelle à un seul des enfants du dirigeant, déjà impliqué ou qui souhaite la reprendre. Il est possible de prévoir que cet enfant repreneur verse une somme d’argent, appelée « soulte », aux autres enfants, en compensation de la part qu’ils n’ont pas reçue.

L’avantage de cette transmission est que cette somme (la soulte) versée par l’enfant repreneur à ses frères et sœurs est considérée comme donnée directement par le parent donateur (le dirigeant) : l’équilibre est préservé et la fiscalité de la transmission est avantageuse, car tous les enfants bénéficient directement ou indirectement de l’avantage fiscal Dutreil (même ceux qui ne reçoivent pas de titres mais une somme d’argent de leur frère ou sœur).

Pour sécuriser l’opération, il est judicieux d’utiliser la donation-partage, qui permet de figer la valeur des titres de société ou de l’entreprise individuelle au moment de la donation, et ainsi éviter qu’ils soient revalorisés au décès du parent.

Le pacte Dutreil implique de se dessaisir à titre gratuit (par donation ou succession), or le dirigeant peut avoir besoin d’argent pour vivre une fois sa société transmise.

Plusieurs solutions existent pour préserver ses ressources financières :

- Conserver les locaux professionnels, s’il les détient en direct ou via une société civile immobilière (SCI) patrimoniale, et percevoir les loyers versés par la société ;

- Transmettre les titres de société en nue-propriété seulement, en gardant l’usufruit, afin de conserver les revenus générés par l’entreprise ;

- Donner une partie des titres en pleine propriété (avec l’avantage fiscal du pacte Dutreil) et vendre l’autre partie pour obtenir des liquidités.

En résumé, le pacte Dutreil est un allié indispensable pour la transmission familiale de titres de société ou d’une entreprise individuelle. Il permet de réduire fortement la fiscalité applicable, tout en facilitant la poursuite de l’activité par un ou plusieurs héritiers.

Rédaction achevée au 31/07/2025 par Fidroit, sous réserve d’évolutions de l’actualité économique et financière, ainsi que des dispositions fiscales, juridiques et réglementaires.

Communication à caractère promotionnel.