12 janvier 2026

Le magazine en ligne de la Gestion Privée Caisse d’Epargne pour vous guider dans vos projets patrimoniaux.

Avec un environnement économique et politique stable, le Luxembourg offre actuellement un cadre privilégié unique en Europe en matière de gestion de fortune via le contrat d'assurance vie.

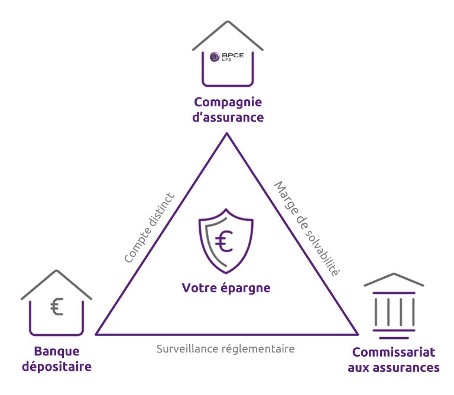

Comparativement aux compagnies françaises, les compagnies d’assurance vie luxembourgeoises offrent une protection renforcée des avoirs placés grâce à leur cadre réglementaire, via le mécanisme dit du triangle de sécurité. Ce mécanisme entraîne une séparation légale et physique entre les avoirs des souscripteurs d’une part, et les actifs des actionnaires et autres créanciers de la compagnie d’assurance d’autre part. Cela implique la signature d’une convention de dépôt tripartite entre le Commissariat aux assurances, la compagnie d’assurance et la banque dépositaire :

En plus de cette protection, le souscripteur bénéficie du statut de créancier privilégié de premier rang : en cas de faillite ou de défaut de l’assureur, il détient un privilège absolu sur ses placements, primant sur tous les autres créanciers, y compris l’État luxembourgeois. C’est un atout indéniable pour les clients fortunés soucieux de protéger leur patrimoine de manière optimale, que ne peut leur offrir le cadre réglementaire français, plafonnant la garantie des dépôts à hauteur de 70 000 € par déposant et par société d’assurance depuis la loi Sapin II.

Les souscripteurs d’une assurance vie luxembourgeoise peuvent aussi bénéficier du principe de neutralité fiscale : aucune retenue à la source n’est prélevée en cas de rachat et/ou de décès de l’assuré, seule la fiscalité du pays de résidence du souscripteur s’applique, permettant de neutraliser le risque de double imposition.

Cette particularité majeure permet au contrat de s’adapter au pays de résidence du souscripteur. La souscription de ce type de contrat peut s’avérer judicieuse pour des clients envisageant de s’expatrier de manière temporaire ou définitive, puisqu’alors seule la fiscalité du pays d’expatriation affectera les opérations sur leur contrat.

Grâce à ce principe de neutralité fiscale, et au fait que les compagnies d’assurance disposent d’un passeport européen pour distribuer leur contrat en Libre prestation de services (LPS) dans toute l’Union européenne, celles-ci sont en mesure de proposer leur contrat à des clients expatriés dans l’UE ou en dehors sous certaines conditions.

Grâce à son rang de 2e centre de gestion de fonds d’investissement au monde derrière les États-Unis, le Luxembourg permet avec son contrat d’assurance vie de bénéficier d’un large éventail de produits financiers, dont des actifs non traditionnels comme le Private Equity. Ces produits sont accessibles via différentes catégories de fonds : Fonds interne dédié (FID), Fonds interne collectif (FIC), Fonds d’assurance spécialisé (FAS), ou encore Fonds externe (FE).

Définis au sein de la circulaire 15/3 du Commissariat aux assurances, les fonds internes, plus particulièrement les FID et FAS, séduisent la clientèle fortunée.

En effet, le FID permet au souscripteur, via une gestion discrétionnaire, de définir avec son Conseiller ses objectifs d’investissement, tout en bénéficiant d’une gestion sur mesure.

A contrario, le FAS offre la possibilité de définir seul sa politique d’investissement, en choisissant parmi un large éventail d’actifs des produits sophistiqués, tels que des fonds non cotés, des actions, des produits structurés… Le FAS s’adresse principalement à des souscripteurs avertis, connaisseurs des marchés financiers.

Pour toutes ces raisons, le contrat d’assurance vie luxembourgeois est un outil adapté à la transmission hors succession du patrimoine : il offre une protection maximale du patrimoine familial, notamment avec le triangle de sécurité, et évite certains frottements fiscaux en cas de rachat ou de dénouement du contrat grâce à l’absence de retenue à la source au Grand-Duché.

Ce contrat peut également s’inscrire dans des schémas de démembrement de propriété avec la possibilité de souscrire des contrats d’assurance vie en démembrement en remployant des fonds démembrés issus par exemple d’une vente immobilière, mais aussi de désigner des bénéficiaires au sein d’une clause bénéficiaire démembrée.

LE SOUSCRIPTEUR DEVRA TOUT DE MÊME RESTER VIGILANT EN S’ASSURANT QUE LE DÉMEMBREMENT DE PROPRIÉTÉ EST BIEN RECONNU DANS LES PAYS DE RÉSIDENCE DES BÉNÉFICIAIRES.

Par exemple, les pays de Common Law, comme le Royaume-Uni ou les États-Unis, ne reconnaissent pas le démembrement de propriété.

L’investissement sur un contrat d’assurance vie luxembourgeois présente un risque de perte en capital.

Ce document ne constitue pas un conseil ou un avis juridique. Pour la mise en place d’une stratégie patrimoniale, le client devra être accompagné par un professionnel qualifié.