5 juillet 2025

Le magazine en ligne de la Gestion Privée Caisse d’Epargne pour vous guider dans vos projets patrimoniaux.

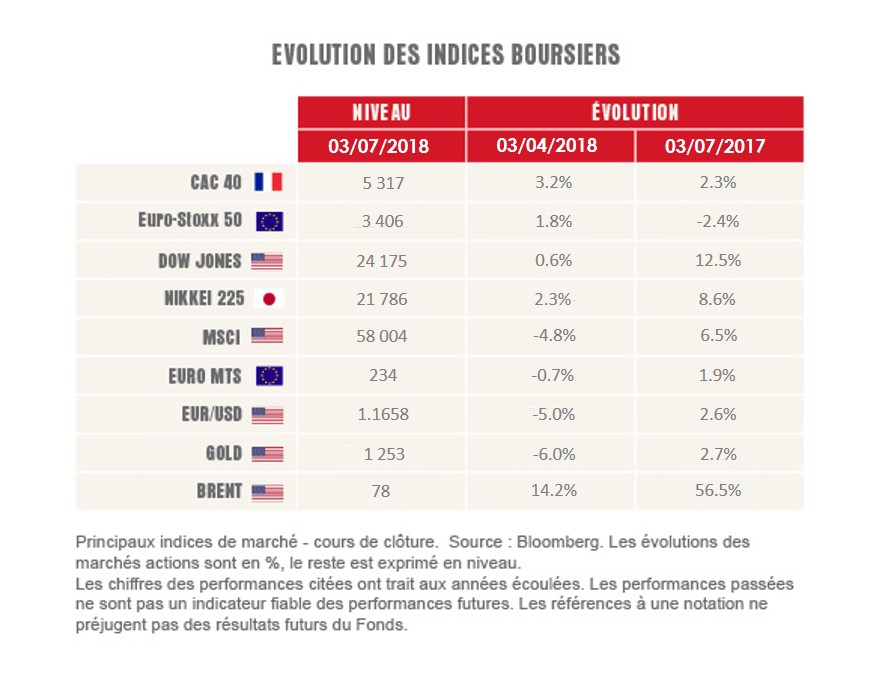

Contexte économique, évolution des indices… Nos experts font le point sur les marchés financiers. Ce qu’il faut retenir du mois de juillet 2018.

La détente des taux longs a permis aux marchés actions en Europe et aux Etats-Unis de rester à l’équilibre en juin. Mais les marchés émergents et les marchés du crédit ont au contraire continué à s’ajuster à un environnement cyclique moins porteur à cause du ralentissement mondial hors Etats-Unis et surtout une poursuite de la montée des incertitudes (géo)politiques : protectionnisme, approvisionnement en pétrole, stabilité gouvernementale en Allemagne et Italie, élections au Brésil…

L’inversion de la trajectoire du dollar depuis avril a transformé la nature des difficultés du Monde hors Etats-Unis : les économies réelles en Europe et au Japon souffraient de la force de leurs devises face au dollar. Désormais, elles profitent de l’effet positif d’un dollar fort sur leurs valorisations boursières.

Les émergents sont au contrainte soumis à une contrainte financière plus forte (hausse du coût du capital importé) qui provoque sorties de capitaux et dérapage des devises. La plupart des grands pays émergents sont touchés par cette défiance envers des politiques économiques longtemps trop laxistes (Turquie), ou à la visibilité embrumée par une situation politique peu lisible (Brésil).

Pour l’heure, les conditions domestiques américaines ne donnent aucun signe de faiblesse justifiant un fléchissement de la politique monétaire de la Fed. La réduction du bilan de la Fed devrait donc se poursuivre mécaniquement cette année et en 2019, au risque d’aggraver les difficultés de refinancement de certaines dettes externes émergentes.

La Chine est elle-même soumise à la pression d’un dollar fort, du fait de l’endettement élevé en dollars de certaines grandes entreprises et d’une reprise, encore très modeste, des sorties de capitaux.

La Chine a dû se résoudre à laisser filer le renminbi contre dollar afin de retrouver une certaine autonomie de sa politique monétaire, mais en créant un double risque :

Pékin a nié vouloir faire de sa devise une arme de rétorsion contre D. Trump, mais ce démenti ne fait que confirmer que la puissante Chine demeure malgré elle soumise à une certaine tyrannie du dollar.

Source : Pôle d’Expertise Investissement et Solutions Clients, Ostrum Asset Management. Achevé de rédiger le 12/07/2018.