20 janvier 2026

Le magazine en ligne de la Gestion Privée Caisse d’Epargne pour vous guider dans vos projets patrimoniaux.

Contexte économique, évolution des indices… Nos experts font le point sur les marchés financiers. Ce qu’il faut retenir du mois de février 2019.

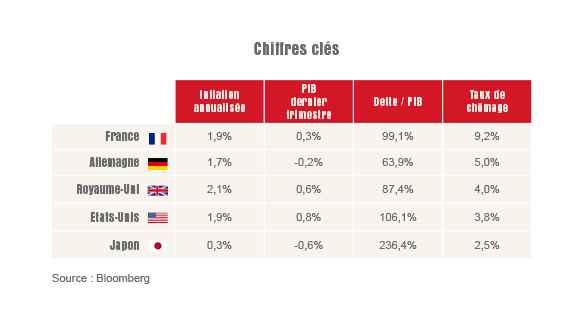

Hors Etats-Unis, le panorama macro-économique devrait rester morose, au moins sur le premier semestre 2019. Au sein du G7, le Japon et l’Europe sont les plus affectés par le ralentissement chinois et les tensions commerciales.

Par ailleurs, les investisseurs craignent la fin des achats d’actifs de la BCE et la normalisation de la politique monétaire américaine. Ce resserrement des conditions de crédit pourrait avoir comme double effet :

• de dévaloriser les actifs risqués ;

• d’intensifier le ralentissement économique global.

Toutefois, la Réserve fédérale américaine a récemment adopté un ton plus accommodant – ce qui améliore la visibilité à court terme sur la politique monétaire.

La Chine a promis de renforcer “substantiellement” ses achats de produits américains et les deux parties se sont mises d’accord pour poursuivre les négociations. Cette volonté de dialogue redonne espoir que les deux puissances s’accordent avant l’échéance du premier mars, fin de la trève en cours et date à laquelle les Etats-Unis doivent doubler les droits de douane sur 200 milliards de dollars d’importations chinoises. Mais il n’y a, à ce jour, que peu de preuves concrètes que les deux parties parviennent à cet accord, élément-clé dans la stabilisation du panorama économique global.

Et quelle que soit l’issue de ce conflit commercial, la trajectoire de la Chine reste celle de la transition d’une économie productive vers une société plus liée à la consommation interne.

La confirmation vient d’être apportée que l’Italie est dans une situation de recession technique, après avoir enchainé deux trimestres consécutifs de contraction de sa croissance. La situation fiscale italienne est tendue, son deficit se dirigeant vers le plafond des 3% d’ici la fin d’année, avec un risque croissant de craintes des investisseurs concernant la solvabilité du pays.

Notons enfin que l’indice Ifo allemand pointe une divergence de ses deux composantes, conditions actuelles et attentes futures. Ce type d’écart est souvent constaté en amont d’un fort ralentissement économique, comme en 2000 et 2008

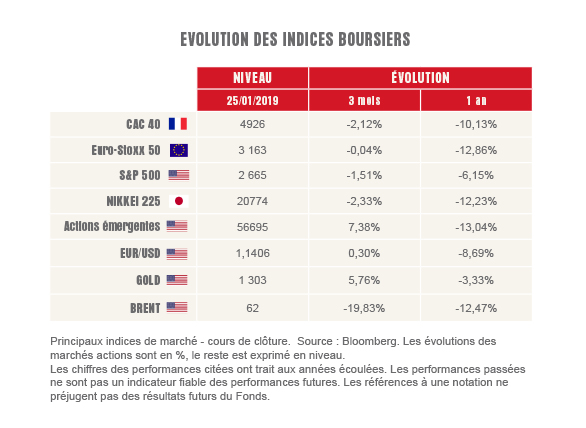

Avec une progression de 7.9% en dollars, le MSCI AC World a signé en janvier son meilleur mois depuis plus de sept ans. Les actions globales ont ainsi recouvré une large part des pertes du dernier trimestre 2018.

Dans notre précédente publication, nous avions souligné l’excès de pessimisme qui prévalait en fin d’année, matérialisé par des flux de ventes sur une tendance extrême. Nous avions également souligné le retour sur des niveaux de valorisations plus attractives, les actions revenant à leurs prix de 2013.

Du côté des taux, les emprunts d’Etats sont restés relativement stables depuis le début d’année, alors que les obligations de rendement ont progressé sur le mois écoulé : dettes d’entreprises, dettes émergentes, etc.

Négociations du Brexit, “shutdown” américain, dette italienne… autant de sujets qui ont été ou sont toujours des motifs d’inquiétudes sur les marchés.

Mais depuis les dernières heures de cotation de 2018, les investisseurs ont principalement focalisé leur attention sur l’evolution du discours de la Réserve fédérale américaine : lors de la reunion de décembre et plus encore celle de janvier, le ton de Jerome Powell est devenu plus accommodant, insistant sur la patience dont la banque centrale saura faire preuve dans la poursuite de la normalisation de sa politique monétaire.

Cette potentielle pause dans le cycle de resserrement, enclenché depuis 2015, a permis aux investisseurs de revaloriser les actifs risqués et a été le principal catalyseur de la hausse des marchés d’actions en ce début d’année.

En dépit des signes de ralentissement économique, la reconstitution des primes de risque nous suggère de maintenir une position modérée. En 2018, le resserrement de la liquidité aux Etats-Unis et en Chine s’est combiné avec la guerre commerciale. L’année 2019 devrait être une année de reconvergence des cycles économiques et non plus seulement une performance à sens unique de l’économie américaine. Le problème est que cette reconvergence se fera sans doute davantage par un recul de la croissance américaine que par un rebond de la croissance dans le reste du monde. Après le fort rebond des marchés en ce début d’année, nous prenons donc des bénéfices sur les actions européennes.

L’inflexion plus accommodante de la politique monétaire de la Fed devrait être plus favorable aux marches émergents, qui avaient souffert du resserrement de la liquidité en dollars. Si nous sommes passés négatifs sur les actions européennes, nous maintenons un biais neutre sur le reste du monde. Globalement nous continuons de mettre en avant les stratégies “défensives” et “thématiques”.

Sur les marchés d’actions émergents, nous favorisons à la fois ceux qui ont subi les décotes les plus sévères (telle que la Chine), mais aussi ceux qui pourraient bénéficier d’un rebond des cours du pétrole, aujourd’hui près de 35% en-dessous de leurs récents plus hauts (comme la Russie). S’agissant des marchés de dette émergente, l’année 2018 a permis de reconstituer les primes de risque et la dette souveraine en devise dure nous semble de nouveau offrir des rendements attractifs. Nous restons négatifs sur les obligations souveraines des pays développés.