Comprendre votre avis d’imposition pour mieux agir ensuite

Votre avis d’impôt et de prélèvements sociaux « millésime 2025 » (sur les revenus 2024) a été mis en ligne sur votre espace personnel impots.gouv.fr entre le 25 juillet et le 1er août 2025. Vous ne pouvez évidemment plus rien faire pour diminuer le montant dû, sauf si vous avez commis une erreur dans votre déclaration ! En revanche, comprendre et savoir interpréter cet avis d’imposition vous aidera peut-être à réduire votre impôt de l’année en cours.

1. Dépenser et investir pour réduire votre impôt

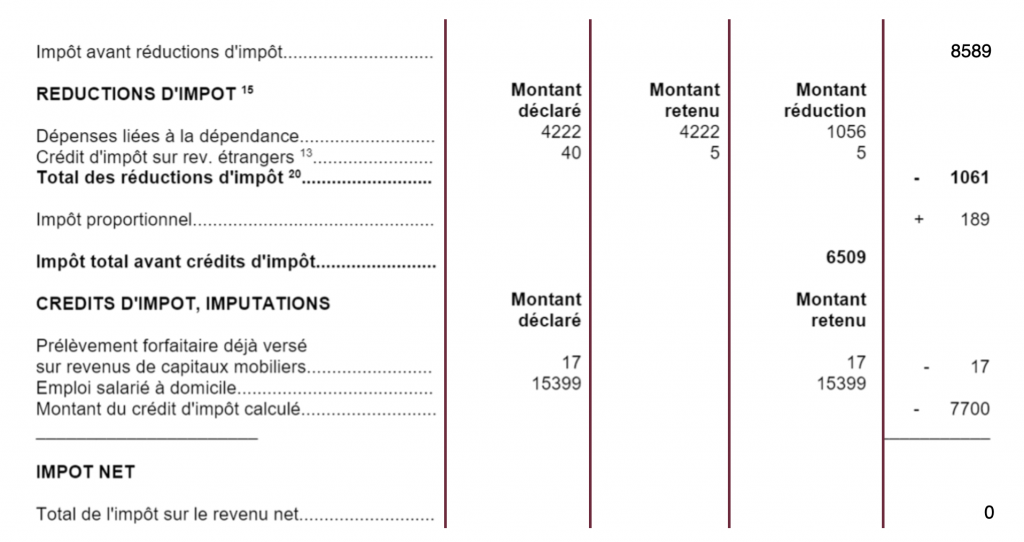

Votre avis d’imposition vous indique le montant de votre « impôt avant réductions d’impôt » : ce montant est calculé au regard de vos revenus soumis au barème progressif ou à un taux proportionnel, notamment le prélèvement forfaitaire unique (PFU).

Une ligne mentionne votre impôt NET, c’est-à-dire après imputation des réductions et crédits d’impôt. Ces avantages sont limités par le plafonnement global des niches fiscales : vous ne pouvez pas bénéficier de plus de 10 000 € par an de gain fiscal via des crédits ou réductions d’impôt. Votre impôt sera donc diminué dans cette limite maximale ; les avantages « excédentaires » seront généralement perdus.

Notez que ce calcul peut être un peu plus complexe car certains dispositifs ne sont pas pris en compte dans ce plafonnement global et le plafond lui-même peut, parfois, être porté à 18 000 €.

Mais globalement, tant que vous n’êtes pas à 10 000 € de réductions et crédits d’impôts, il y a de la marge !

Côté dépenses personnelles

Mesurez l’économie d’impôt que vous pouvez réaliser avec des dons (réduction d’impôt de 66 % à 75 % du montant versé), en employant un salarié à domicile pour des heures de ménage, jardinage, soutien scolaire (réduction d’impôt de 50 % du montant dépensé), en faisant garder vos enfants de moins de 6 ans (réduction d’impôt de 50 % du montant dépensé).

Investissements « diminuant la charge fiscale »

Ces investissements, financiers ou immobiliers, génèrent des réductions d’impôt.

Côté immobilier :

De nombreux régimes vous offrent un avantage fiscal, en particulier l’investissement immobilier locatif Denormandie, Girardin logement, les investissements forestiers, etc.

Prenons l’exemple de l’investissement immobilier locatif Denormandie : la réduction d’impôt est actuellement de 12 % à 21 % des sommes investies, limitées à 300 000 € par année. Vous devez louer le logement non meublé pendant 6, 9 ou 12 ans en tant que résidence principale de votre locataire.

300 000 € investis génèrent une économie d’impôt maximale de 63 000 € en cumul sur 12 années…

Côté financier :

| Réduction d’impôt | Limite de versement pour un contribuable célibataire, veuf, ou divorcé | Limite de versement pour un contribuable soumis à une imposition commune | |

|---|---|---|---|

| Souscription au capital de PME (hors JEI*) | 18 à 25 % du montant investi | 50 000 € | 100 000 € |

| Souscription au capital de JEI ou de parts de FCPI JEI* | 30 % du montant investi 30 % du montant éligible | 75 000 € 75 000 € | 150 000 € 150 000 € |

| Souscription au capital de JEI* très innovante | 50 % du montant investi | 50 000 € | 100 000 € |

| Souscription de parts de FCPI | 25 %(1) du montant éligible | 12 000 € | 24 000 € |

[1] Applicable aux FCPI agréés entre le 1er janvier 2024 et le 31 décembre 2025 au titre des versements effectués à compter du 28 septembre 2025.

Pour les FCPI (Fonds communs de placement dans l’innovation), le taux effectif de la réduction dépend du « quota » de titres de PME (sociétés innovantes non cotées en Bourse) qu’ils acquièrent (minimum 70 %). Si un FCPI propose 85 % de « quota » PME, une souscription de 9 000 € nets vous génèrera une réduction calculée comme suit : 85 % x 9 000 € = 7 650 €. La réduction sera de 25 % de 7 650 €, soit 1 913 €. Le gain fiscal ressort à 21,25 % du montant net investi (9 000 €). Vous devez conserver votre investissement pendant au moins 5 ans. Sachant qu’il est dans tous les cas impossible d’obtenir le rachat de ses parts de FCPI pendant toute la durée de vie du fonds (qui peut aller jusqu’à 10 ans, voire plus), même au-delà du délai « fiscal » de 5 ans (durée minimale prévue pour bénéficier des avantages fiscaux). Votre argent est bloqué sauf cas de déblocages anticipés prévus dans le règlement du fonds. A noter que ces produits ne sont pas garantis et qu’il existe toujours un risque de perte en capital et un risque de liquidité.

2. Dépenser et investir pour diminuer votre revenu imposable

Déduire les charges réelles de vos revenus fonciers

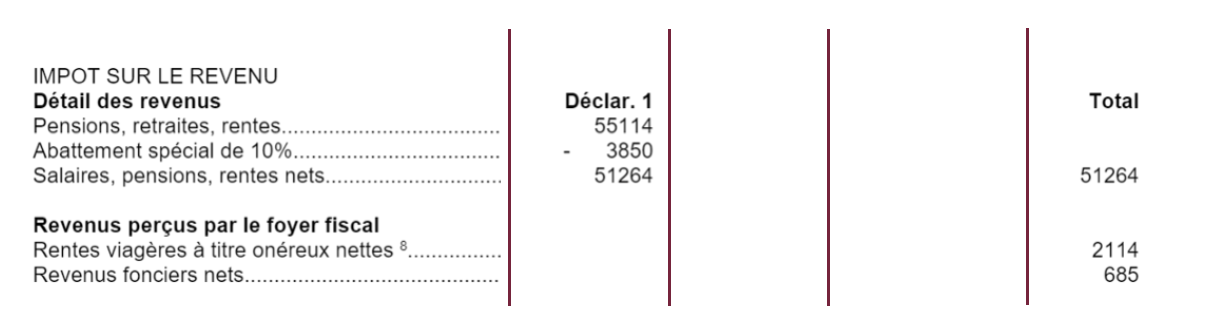

Votre avis d’imposition présente le détail de vos revenus. Si la ligne des revenus fonciers est en positif, il est possible d’agir :

- Si vous envisagez des travaux d’entretien, de réparation ou d’amélioration sur un bien locatif nu, une option pour le régime réel a du sens : elle vous permet de déduire le montant réel des travaux. Si vous obtenez un déficit foncier, celui-ci peut être imputé sur vos autres revenus.

150 000 € de travaux génèrent une économie d’impôt (TMI 41 %) et de prélèvements sociaux (17,2 %) de l’ordre de 85 500 € répartie sur plusieurs années du fait du report des déficits fonciers sur les revenus fonciers des 10 années suivantes. - Vous pouvez demander le bénéfice du dispositif Loc’Avantage (convention à établir auprès de l’ANAH) pour obtenir une réduction d’impôt allant de 15 à 65 % du montant des loyers car votre logement (neuf ou ancien) est loué à un loyer inférieur au prix du marché.

Dans les deux cas (cumulables au demeurant), vous diminuez votre impôt.

Préparer votre retraite pour réduire votre impôt

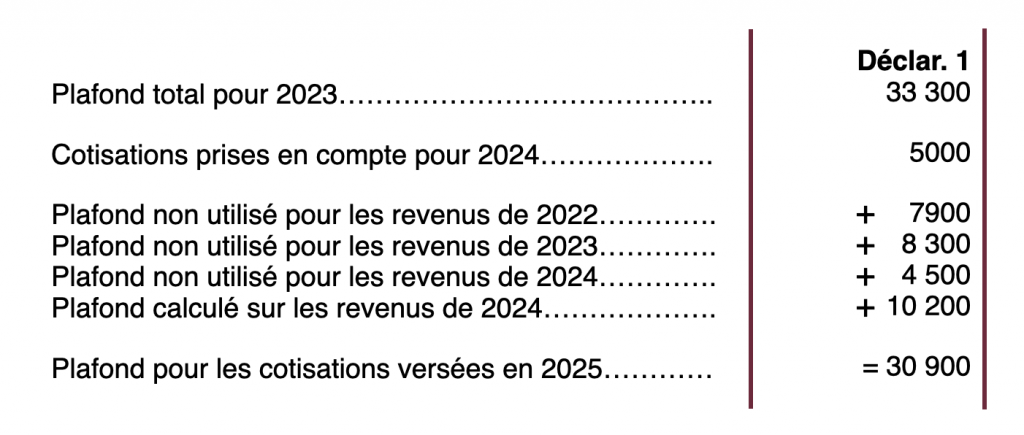

Sur votre avis d’imposition 2025 (revenus 2024) apparaît votre plafond épargne retraite : c’est le montant maximum que vous pouvez déduire de votre revenu global en réalisant des versements sur un plan d’épargne retraite.

Plusieurs montants sont mentionnés car ce plafond est calculé chaque année. Il est « utilisable » pendant 4 ans. Ainsi, pour connaître le montant à verser et obtenir la déduction des revenus maximale, vous devez regarder la ligne « Plafond pour les cotisations versées en 2025 ». Si vous souhaitez verser moins, vous allez consommer en priorité le « plafond sur revenus 2024 », puis 2022 et 2023 ! Attention aux dates de « péremption » de ces plafonds pour les utiliser au mieux.

Si votre taux marginal d’imposition est de 41 %, et que vous versez 20 000 € sur votre Plan épargne retraite (PER) en choisissant de les déduire à l’entrée, vous obtiendrez une économie d’impôt de 8 200 €.

Utiliser votre revenu fiscal de référence à bon escient

Le Revenu fiscal de référence (RFR) est une information fondamentale pour gérer efficacement un patrimoine : les attributions d’aides ou d’avantages (allocations familiales, rénovation énergétique, l’exonération de la taxe d’habitation, etc.) dépendent du niveau de votre RFR…

Même l’assujettissement à la Contribution exceptionnelle sur les hauts revenus (CEHR) est applicable en fonction de cette référence…

Surveillez le niveau de votre RFR pour, selon les années, bénéficier (ou non) d’avantages spécifiques : une mauvaise année pour un commerçant peut lui permettre d’isoler gratuitement son logement !

Le RFR ne correspond pas à la somme de vos revenus professionnels car il prend notamment en compte les plus-values mobilières et immobilières, mais pas les versements sur l’épargne retraite.

Communication à caractère publicitaire et sans valeur contractuelle.

Rédaction achevée au 30/07/2021, mise à jour le 25/09/2025, par Fidroit sous réserve d’évolutions de l’actualité économique et financière, ainsi que des dispositions fiscales, juridiques et réglementaires.