9 juillet 2025

Le magazine en ligne de la Gestion Privée Caisse d’Epargne pour vous guider dans vos projets patrimoniaux.

Arrivé à un certain âge, il est normal que se pose la question de la succession. Mais quand et comment s’y prendre pour commencer à donner à ses proches tout en conservant suffisamment pour subvenir à ses besoins ? Un grand nombre de possibilités s’offrent à vous en fonction de vos objectifs et de votre profil.

Se soucier à l’avance de la répartition de ses biens entre ses héritiers, c’est leur éviter les contraintes de l’indivision et leur épargner d’avoir à faire eux-mêmes ce délicat partage. Par ailleurs, cela vous permettra, au plan fiscal, de bénéficier d’abattements et de réduire ainsi le coût de votre future succession. Différentes raisons peuvent motiver une donation de son vivant :

• aider ses enfants à s’installer ;

• préserver l’harmonie familiale ;

• protéger la personne avec laquelle on vit en lui assurant des revenus, la jouissance d’une résidence, la maîtrise de l’outil professionnel ;

• s’assurer de la transmission d’un bien familial ou professionnel ;

• réduire les droits de succession.

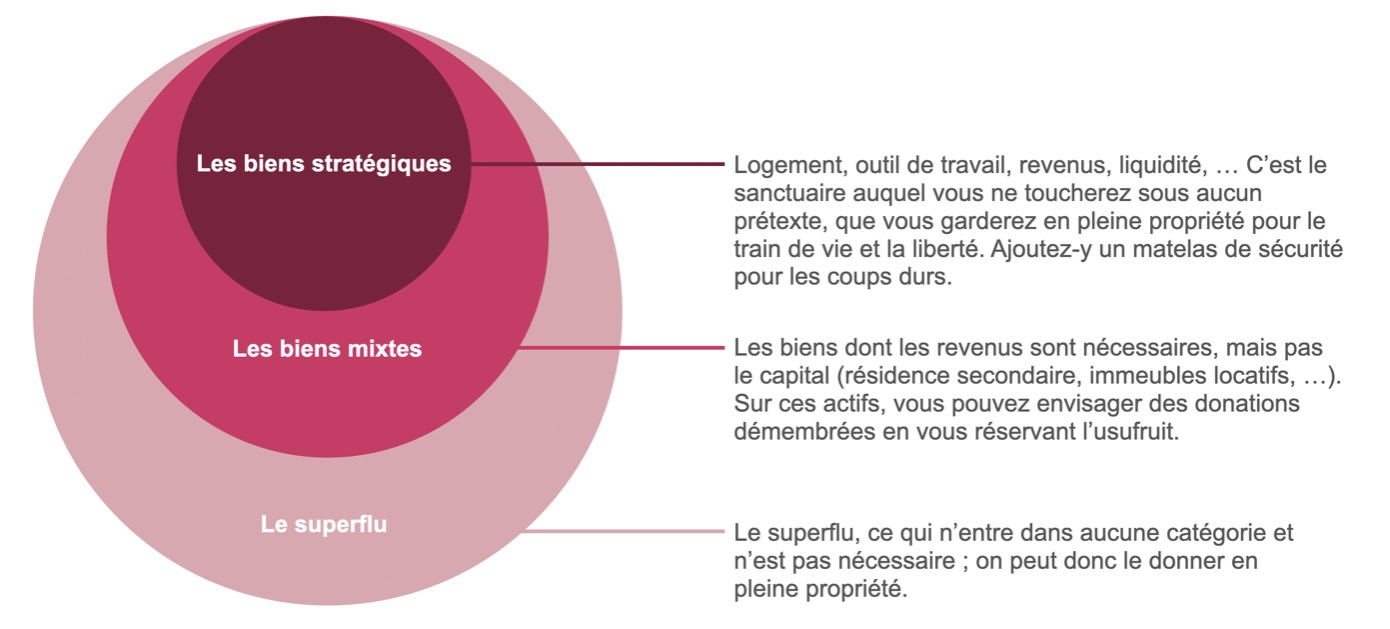

Avant d’envisager de donner de son vivant ou suite au décès du conjoint, il est important de bien évaluer vos besoins pour l’avenir.

• Attention : s’il est louable de chercher à transmettre tôt pour diminuer les droits de succession de vos héritiers, il convient de réfléchir au montant à donner. Trop vous démunir pourrait se révéler catastrophique lorsque vos besoins ne seront plus les mêmes (4e âge, etc.).

• Trop prélever au moment de la succession de son conjoint (dans le cadre d’un préciput ou le choix des options de donation entre époux, par exemple) peut aussi s’avérer être un mauvais calcul. Dans ce cas, ce seront les héritiers qui paieront la note au second décès.

• Le présent d’usage est un cadeau que vous faites. Afin de ne pas risquer de voir ces présents requalifiés en donation, la question de leur montant doit être étudiée. Un présent d’usage doit :

– être lié à un événement familial (Noël, anniversaire, réussite d’un examen, mariage, naissance d’un enfant, etc.) ;

– ne pas être disproportionné par rapport au patrimoine de celui qui offre ce présent. Aucun texte ne fixe le montant pouvant être donné, il doit être apprécié au cas par cas.

Exemple : les juges de la Cour de cassation ont qualifié de présent d’usage un don de 20 000 € d’un mari à son épouse, fait à l’aide d’un prêt, afin qu’elle s’achète une voiture, le don ayant eu lieu à l’occasion de son anniversaire et la mensualité remboursée ne représentant « que » 20 % du revenu net de l’époux.

Cette somme varie donc d’une personne à l’autre : ce qui peut paraître modique pour l’un peut être jugé disproportionné dans un autre cas.

L’intérêt de ces présents d’usage est de n’avoir aucune incidence fiscale et pas d’obligation déclarative : ils n’entament pas l’abattement légal, il n’y a pas de droits de donation à payer et ils ne sont pas rapportables à la succession du donateur.

• Le don manuel consiste à transmettre des biens mobiliers. Il peut s’agir d’objets (bijoux, voiture, tableaux, etc.) ou d’une somme d’argent mais ne peut pas se porter sur des biens immobiliers. La transmission peut se faire de la main à la main, par virement ou jeu d’écriture (valeurs mobilières). Le don manuel peut être déclaré par le donataire directement auprès de l’administration fiscale et est considéré comme une avance sur l’héritage ; il sera donc imposé dans les mêmes conditions. Attention, si ce don n’est pas porté à la connaissance de l’administration fiscale, il pourra être révélé à l’occasion d’un contrôle fiscal ou en cas de décès du donateur.

• La donation en nue-propriété (démembrement). La propriété est démembrée si plusieurs personnes détiennent des droits différents sur un bien : on parle d’usufruitier et de nu-propriétaire. L’usufruitier dispose de la jouissance du bien, peut occuper le bien et percevoir des revenus issus de ce bien comme des loyers (usus, fructus) ; le nu-propriétaire, quant à lui, a le droit de disposer du bien (abusus). Le démembrement de propriété permet de commencer à transmettre tout en conservant l’usage et les revenus courants du bien.

De plus, cette transmission est fiscalement avantageuse car seule la nue-propriété donnée est imposée, pas l’usufruit que vous conservez. L’évaluation de la nue-propriété est réalisée grâce à un barème (art. 669 du CGI) qui dépend de l’âge de l’usufruitier lors de la donation. Plus l’usufruitier est jeune (espérance de vie plus importante), plus la valeur de la nue-propriété sera faible.

Exemple : pour un donateur âgé de 65 ans, la valeur de la nue-propriété sera de 60 % de la valeur de la pleine propriété alors que pour un donateur de 75 ans, elle sera de 70 %.

Lors du décès de l’usufruitier, le nu-propriétaire deviendra plein propriétaire sans imposition supplémentaire. Ainsi, la valeur de l’usufruit n’aura pas été imposée, tout comme l’éventuelle plus-value sur le bien réalisée entre le démembrement de propriété et la cession du bien. La donation sera rapportée à la succession pour la valeur de la pleine propriété du bien au jour du décès.

• Le pacte Dutreil permet de transmettre le patrimoine professionnel dans ou hors du cercle familial. Ce dispositif vous donne la possibilité, sous certaines conditions, d’anticiper et d’optimiser la transmission de votre société grâce à une réduction substantielle de l’imposition. Le bénéficiaire de la donation sera seulement imposé sur le quart de la valeur réelle de votre société, soit une exonération d’impôt de 75 %. Si la donation est réalisée en pleine propriété avant les 70 ans du donateur, le donataire bénéficiera en plus d’une diminution de 50 % des droits à payer. En contrepartie, les signataires doivent respecter des délais de conservation des parts ou actions et de direction de la société pour que l’avantage ne soit pas remis en cause.

• La donation rémunératoire, qui n’est pas réellement une donation mais plutôt une rémunération, dans le sens où elle ne respecte pas l’une des conditions inhérentes aux donations : l’absence de contrepartie.

Ces donations récompensent un service antérieurement rendu et non rémunéré, comme la participation gratuite de l’épouse à l’entreprise familiale ou encore l’aide apportée par un enfant à des parents malades. La donation est dite rémunératoire quand sa valeur n’excède pas le service rendu, faute de quoi la partie excessive sera qualifiée de donation classique.

Lorsqu’elle revêt le caractère « rémunératoire », la donation n’est alors pas qualifiée d’acte à titre gratuit mais d’acte à titre onéreux. Elle échappe donc au rapport successoral et ne sera pas prise en compte pour le calcul de la réserve.

• La donation-partage est l’acte par lequel une personne donne et partage de son vivant, immédiatement et irrévocablement, tout ou partie de ses biens entre ses héritiers présomptifs 1. Elle est soumise aux formalités, conditions et règles relatives aux donations. La répartition des biens s’effectue sous la médiation du donateur, ce qui prévient en principe toute mésentente ou contestation pouvant survenir après le décès.

Dans une donation-partage, il y a partage donc plusieurs biens et plusieurs donataires. Le donateur attribue un bien en nature ou en valeur à chaque donataire. Si le donateur souhaite que le seul bien qu’il possède revienne à un seul de ses enfants, il peut procéder à une donation-partage ; à charge pour celui qui reçoit le bien de verser une soulte aux autres. Ce type de donation est souvent utilisé lors de la transmission d’une entreprise familiale.

Au moment de la succession, les biens reçus par donation-partage ne seront pas réévalués et ne seront pas « rapportables ».

• La donation-partage transgénérationnelle permet de distribuer ses biens et droits à des descendants de degrés différents, qu’ils soient ou non héritiers présomptifs, rendant possible le « saut » de génération.

Elle peut être consentie :

– à des petits-enfants seulement, à l’exclusion des enfants ;

– à des petits-enfants en même temps qu’à des enfants, que les petits-enfants soient ou non issus de ces enfants.

De la même manière, elle pourra être consentie aux arrière-petits-enfants, etc.

Le donateur peut donner des biens qui lui appartiennent privativement, la quote-part d’un bien qu’il détient en indivision, les biens communs – à condition que le conjoint donne son consentement (C. civ. art. 1422) et à charge de récompense à la communauté (C. civ. art. 1439), l’usufruit d’un bien ou encore sa nue-propriété.

À noter : ne pas oublier l’un des outils utiles pour transmettre son patrimoine financier dans des conditions avantageuses : l’assurance vie2. Là aussi, il conviendra de s’y prendre le plus tôt possible. Parlez-en avec votre conseiller.

Pour bien préparer sa succession, il faut avant tout aborder le sujet avec ses enfants et son conjoint pour expliquer ses préoccupations, recueillir leurs avis, etc. Les parents pourront ainsi éviter les déceptions et les rancœurs. Les conseils et le recours à un professionnel du droit sont indispensables.

Rédaction achevée au 23/02/2022 mise à jour au 03/04/2025 sous réserve d’évolutions de l’actualité économique et financière, ainsi que des dispositions fiscales, juridiques et réglementaires.

Communication à caractère promotionnel.

(1)Personnes qui seront obligatoirement appelées à la succession.

(2)Investir sur l’assurance vie comporte un risque de perte en capital.