2 avril 2025

Le magazine en ligne de la Gestion Privée Caisse d’Epargne pour vous guider dans vos projets patrimoniaux.

La location en meublé a le vent en poupe chez les investisseurs immobiliers. Jugée moins contraignante et plus rentable que la location nue, elle va profiter en 2018 d’un cadre fiscal assoupli avec l’augmentation des seuils du régime micro-BIC (Bénéfices Industriels et Commerciaux). Mais ce régime est-il vraiment plus intéressant que son alternative, le régime réel ? Pas si sûr. Explications avec Patricia Geray, directrice de la gestion privée, Caisse d’Epargne Bretagne Pays de Loire.

L’article 10 de la loi de finances pour 2018 vise à simplifier la vie des entrepreneurs (commerçants, artisans, professions libérales) en augmentant les seuils de chiffre d’affaires ou recettes pour profiter du régime micro-BIC. Par effet de ricochet, cette mesure concerne les particuliers louant un ou plusieurs logements meublés puisque leurs revenus relèvent de la catégorie des BIC, contrairement aux locations nues qui génèrent des revenus fonciers. Jusqu’à un certain seuil de recettes perçu en location meublée, un régime forfaitaire simplifié s’applique (sauf option pour un régime réel) ; au-delà les bénéfices sont soumis au régime réel. Point clé, ce seuil va passer de 33 200 euros à 70 000 euros par an (hors meublés de tourisme ou chambres d’hôtes) en 2018, et de 82 800 euros à 170 000 euros par an pour les meublés de tourisme ou chambres d’hôtes.

L’augmentation des seuils de recettes va permettre à la quasi-totalité des loueurs en meublé de bénéficier du régime forfaitaire simplifié. Est-ce toutefois vraiment plus intéressant que son alternative, la déclaration au régime réel ? A voir. « Le régime du micro-BIC est plus simple puisque le contribuable bénéficie d’un abattement forfaitaire de 50 % sur le montant des loyers qu’il perçoit, analyse Patricia Geray, directrice de la gestion privée, Caisse d’Epargne Bretagne Pays de Loire. En clair, il n’est imposé que sur la moitié de ses revenus locatifs. En contrepartie, il ne peut déduire aucune charge réelle. » A noter, l’abattement est porté à 71 % pour les meublés de tourisme (ou gîtes ruraux labellisés classés en meublés de tourisme) et chambres d’hôtes. Le bénéfice net obtenu sera soumis à l’impôt sur le revenu et aux prélèvements sociaux (15,50 % passant à 17,20 % en 2018).

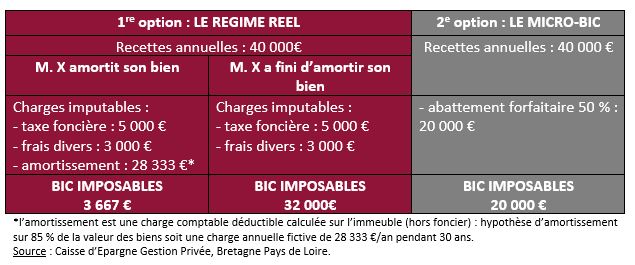

Autre possibilité pour le bailleur, opter pour une déclaration au régime réel. « Il permet de déduire toutes les dépenses engagées pour l’acquisition ou l’exploitation du bien immobilier, rappelle Patricia Geray. Il s’agit bien sûr des frais de notaire, des intérêts d’emprunt, des travaux d’entretien, des assurances, mais surtout, de l’amortissement comptable du bien. C’est l’élément clé qui rend très attractive la déclaration au réel. Attention, c’est un régime plus complexe. Nous conseillons vraiment le recours à un comptable ou de privilégier une solution “clé en main” via nos partenaires Isélection ou Crédit Foncier. » Alors, quel régime choisir ? Seules des simulations personnalisées permettront de faire le meilleur choix sur un plan fiscal. Les professionnels considèrent en général le régime réel comme le plus intéressant, le revenu imposable étant toutes charges déduites plus faible. Vous l’avez compris, l’un des points clés du match est l’amortissement du bien (voir la simulation ci-dessous). Il permet dans le régime réel de réduire ou annuler la fiscalité d’une location meublée, puisque cela revient à déduire des recettes la valeur de son bien immobilier. Une fois l’amortissement terminé, le régime du micro-BIC reprend en général l’avantage.

M. X achète des appartements destinés à la location meublée pour un montant global de 1 000 000 €. Il en attend 40 000 € de loyers par an. Dès 2018, il pourra opter entre le régime micro-BIC ou le régime réel (alors qu’avec les seuils en vigueur en 2017, il aurait automatiquement déclaré au réel). Dans cet exemple, le bailleur a intérêt à opter pour le régime réel tant qu’il a des charges d’amortissement à déduire. Si ce n’est pas le cas, il aura en revanche intérêt à opter pour le régime micro-BIC, ce que lui permettra l’augmentation des seuils en 2018.

Rappelons que le régime micro-BIC s’applique de manière automatique tant que les loyers bruts perçus restent sous les seuils précités. Passer au régime réel quand on est sous ces seuils relève donc d’un choix volontaire. Autre élément important, l’option pour le régime réel doit être faite avant le 1er février de l’année au cours de laquelle le régime réel s’appliquera, sauf pour une première déclaration qu’il est possible de faire jusqu’au 30 avril. Elle est de plus irrévocable pendant 4 ans et reconduite automatiquement pour 1 an.

Location meublée de tourisme : réglementation renforcée

La location meublée de tourisme, dont le développement est fort sur les sites de location saisonnière (Airbnb, HomeAway, Abritel, etc.), connaît en parallèle une évolution rapide de sa réglementation. Meublé de tourisme ? D’après l’article D.324-1 du code du Tourisme, il s’agit « des villas, appartements ou studios meublés, à l’usage exclusif du locataire, offerts en location à une clientèle de passage qui y effectue un séjour caractérisé par une location à la journée, à la semaine ou au mois, et qui n’y élit pas domicile ». Depuis le 1er mai 2017, un arrêté permet aux communes de plus de 200 000 habitants et à celles de la petite couronne parisienne d’obliger les loueurs de meublés utilisant des sites de location (comme Airbnb) de se déclarer en mairie et à mentionner leur numéro d’enregistrement dans leurs annonces pour toute location de courte durée. Nice, Paris et Bordeaux ont voté cette obligation courant 2017. Objectif : bloquer les réservations au-delà de la durée légale maximale de 120 jours et faire le tri entre professionnels et particuliers.

En outre, il faut rappeler que depuis le 1er juillet 2016, tous les revenus perçus via les plateformes collaboratives comme Airbnb doivent être déclarés au fisc dès le premier euro, dans la catégorie des BIC comme pour toute location meublée.

Rédaction achevée au 14/12/2017, sous réserve d’évolutions de l’actualité économique et financière, ainsi que des dispositions fiscales, juridiques et réglementaires.