10 avril 2024

Le magazine en ligne de la Gestion Privée Caisse d’Epargne pour vous guider dans vos projets patrimoniaux.

Vous avez lu avec attention notre article sur le match « achat immobilier en direct ou par l’intermédiaire d’une SCI », et vous avez décidé de constituer votre patrimoine immobilier à travers une SCI pour profiter de ses nombreux avantages. Reste maintenant à choisir le régime d’imposition pour la SCI : impôt sur le revenu (IR) ou impôt sur les sociétés (IS).

Par défaut, la SCI relève de l’IR, mais vous pouvez opter pour l’IS au moment de la constitution, ou à tout moment en cours de vie de la société. En cas d’option, vous avez 5 ans pour changer d’avis et revenir à l’IR. Passé ce délai, votre SCI sera définitivement à l’IS.

A noter que la SCI qui exerce une activité commerciale, comme la location meublée, est soumise de plein droit à l’IS, sans possibilité d’être à l’IR.

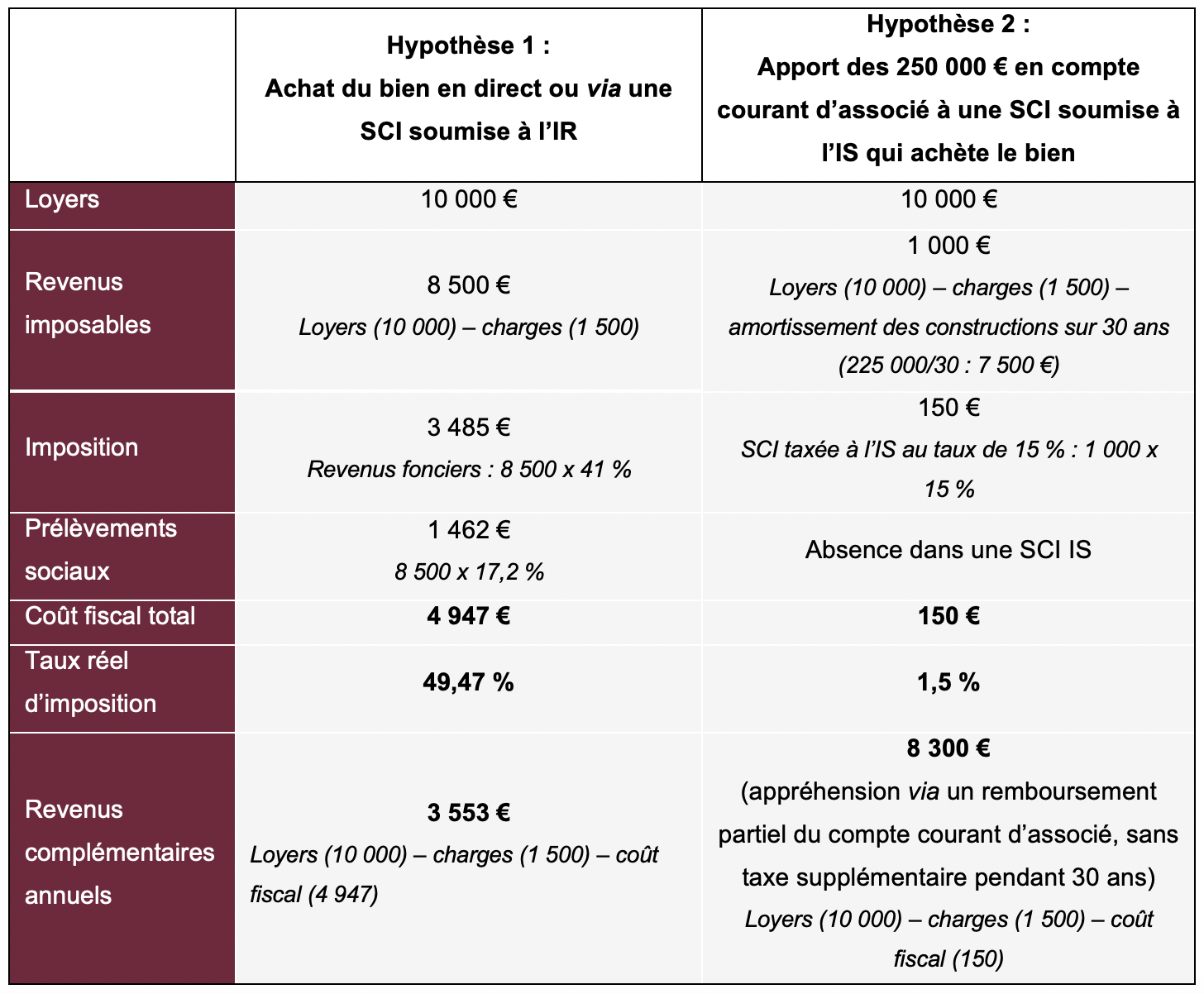

En détenant indirectement vos biens locatifs dans une SCI assujettie à l’IS, vous réalisez des économies d’impôts. En comparaison d’un investissement en direct ou dans une SCI à l’IR, vous pouvez déduire davantage de charges de vos loyers grâce notamment aux amortissements de l’immobilier (à l’exclusion du terrain). L’amortissement permet de constater, chaque année, la perte de valeur des composants d’un bien immobilier du fait de l’usure et du temps.

L’économie d’impôt réside aussi dans la différence de taux d’imposition. La SCI à l’IS est imposée à 15 % jusqu’à 42 500 € de résultat et 25 % au-delà. Alors que les loyers perçus en direct ou via une SCI à l’IR sont imposés entre vos mains au barème progressif de l’impôt sur le revenu, à votre taux marginal d’imposition (de 0 à 45 %) et aux prélèvements sociaux (17,2 %).

Chaque année, vous décidez en assemblée générale du sort du bénéfice : soit la SCI le garde en trésorerie et/ou le réinvestit (pour acheter d’autres biens immobiliers), soit vous le percevez pour tout ou partie :

– via une distribution de dividendes : avec une imposition au prélèvement forfaitaire unique au taux global de 30 % du montant versé, ou sur option au barème progressif de l’impôt sur le revenu et aux prélèvements sociaux au taux de 17,2 % ;

– ou, sans aucune imposition, grâce aux remboursements par la société du capital de l’emprunt, éventuel, que vous lui avez consenti (ce prêt est appelé « compte courant d’associé »).

Vous avez le contrôle sur les sommes encaissées à titre personnel, vous pouvez différer leur perception et donc, par ricochet, différer leur imposition. Ceci vous permet de capitaliser sans imposition personnelle jusqu’au moment où vous aurez besoin de revenus, lors de votre retraite par exemple.

Si votre SCI à l’IS réalise un déficit (c’est-à-dire lorsque les charges sont supérieures aux revenus), vous ne pouvez pas l’imputer sur vos revenus personnels comme déficit foncier, il sera uniquement reportable sur les futurs résultats positifs de la société.

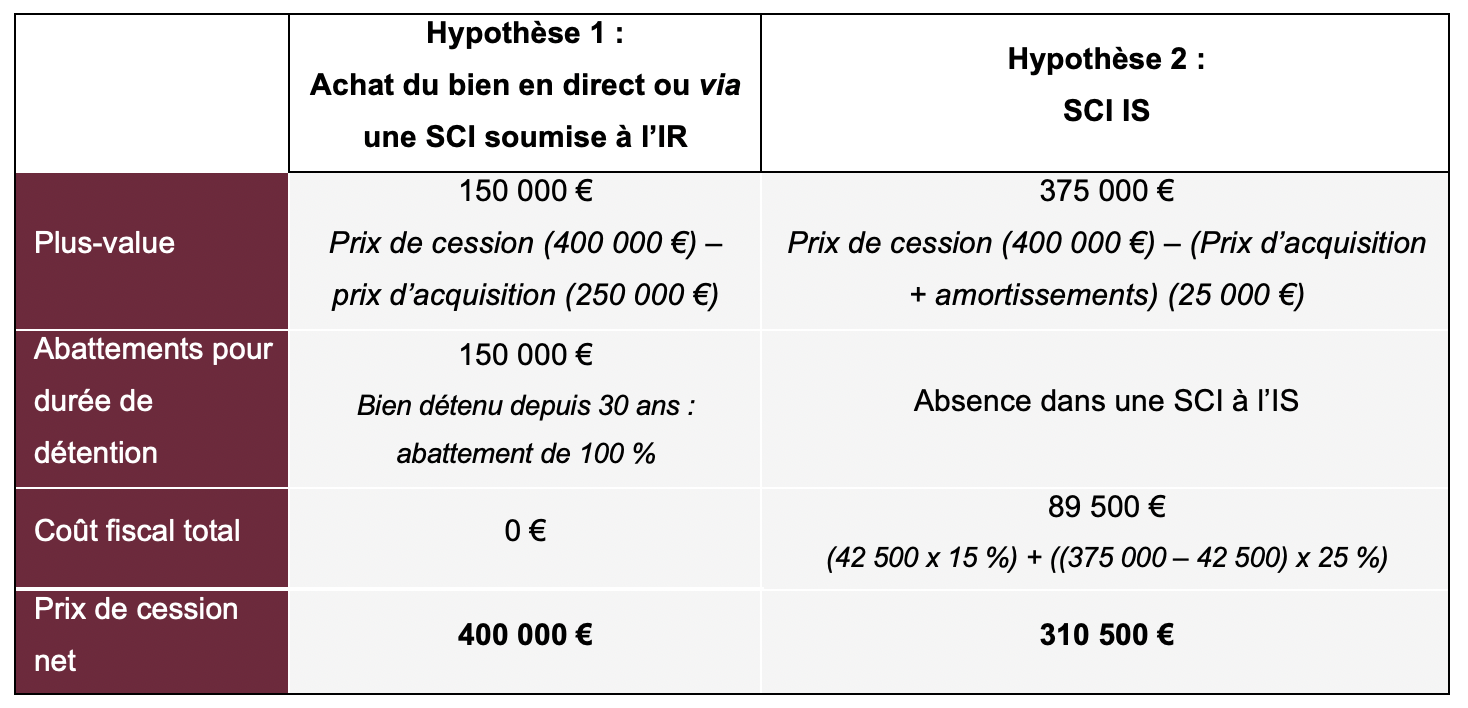

L’imposition de la plus-value est pénalisante lors de la vente du bien par la société. En effet, les amortissements ne permettent qu’un différé d’imposition : ils vous font payer moins d’impôts durant la détention du bien, mais ils sont réintégrés pour le calcul de la plus-value et imposés lors de la revente. De plus, contrairement à la détention en direct ou dans une SCI à l’IR, il n’existe pas d’abattements pour la durée de détention.

Alexis et Elsa sont mariés et ont deux enfants. Ils disposent d’un capital de 250 000 € et souhaitent investir dans l’immobilier locatif pour avoir des revenus complémentaires. Leur taux marginal d’imposition (TMI) est actuellement de 41 %.

Hypothèses :

– Prix d’acquisition du bien : 250 000 € (terrain valorisé à 25 000 € et constructions valorisées à 225 000 €)

– Loyers annuels bruts : 10 000 €

– Charges annuelles courantes : 1 500 €

La SCI à l’IS permet un gain de revenu d’environ 4 800 € par an.

Trente ans plus tard, Alexis et Elsa revendent l’immobilier pour 400 000 €.

L’option à l’IS de la SCI présente de nombreux avantages, mais n’est pas toujours nécessaire en fonction de votre situation et de vos objectifs. Votre conseiller se tient à votre disposition pour répondre à vos interrogations et pour réaliser les simulations nécessaires.

Rédaction achevée au 30/03/2023 par Fidroit, sous réserve d’évolutions de l’actualité économique et financière, ainsi que des dispositions fiscales, juridiques et réglementaires.

Communication à caractère promotionnel.